Расчёт заработной платы – обязательная процедура для бухгалтерского отдела предприятия, при которой определяется итоговая сумма выплат каждому сотруднику в счёт вознаграждения за труд, а также удержания в качестве налогов и взносов во внебюджетные фонды. Стоит отметить, что данный процесс регламентируется Трудовым кодексом и имеет строгие правила. Несоблюдение требований приводит к правонарушениям и административной ответственности, в результате чего на должностных лиц или предприятие налагаются штрафные санкции.

В этой статье мы рассмотрим основные факторы, влияющие на заработную плату сотрудников, способы расчёта среднемесячной з/п и другие аспекты по данному направлению.

В соответствии с действующим законодательством Российской Федерации, с 2019 года каждый работник обязан получать заработную плату дважды в месяц. Отказ или невыполнение требований являются правонарушением и влекут за собой административную ответственность для работодателя.

Выплаты могут осуществляться в двух формах:

- В качестве аванса и основной з/п.

- В качестве двух равнозначных операций, каждая из которых фиксируется в бухгалтерской отчётности.

Опытные сотрудники бухгалтерского отдела знают, что для проведения большинства подсчётов необходимо получить среднемесячную и среднедневную заработную плату каждого сотрудника. Для этого применяются определённые формулы. Берётся общий заработок за последние 12 месяцев и делится на количество отработанных дней. При этом стоит учитывать различные вычитаемые дни – командировки, отсутствие в связи с поручением начальства и т.д. Важным условием является сохранение заработной платы в данный период.

Разберём пример расчёта заработной платы с постановкой конкретных условий. Сотрудник Н работает на предприятии инженером с окладом в 30 000 тысяч рублей. Дополнительных премий и процентов он не получает. В 2016 году он отработал все свои смены и в начале 2019 решил уйти в отпуск. Задача бухгалтера – рассчитать и начислить ему отпускные. Происходит это следующим образом:

Сумма оклада делится на общеустановленное среднее количество дней в одном месяце, которое может составлять около ,3 (показатель 2014 года). Формула упрощена по той причине, что зарплата сотрудника не изменялась на протяжении всего года. Итак, мы получаем число, приблизительно равное 1 тысяче рублей в день. У бухгалтеров, естественно, цифры максимально точные.

Теперь полученный показатель необходимо умножить на количество дней отпуска. В Трудовом кодексе РФ прописано право каждого человека на оплачиваемый отпуск в размере дней, причём половина из этого срока должна быть непрерывной. Таким образом, наш сотрудник Н может отдыхать 14 или дней, получив на руки сумму от 14 до тысяч рублей.

Примечательно, что сроки выдачи отпускных также регламентированы. Работнику обязаны выдать компенсацию не позднее, чем за 3 дня до начала отпуска.

Оплата труда и её составляющие

Зарплата состоит из нескольких аспектов:

- Непосредственно заработная плата.

- Надбавки по различным причинам.

- Премии.

- Поощрения и т.д.

Больничные, пособия по беременности и родам, выплаты по уходу за ребёнком и другая социальная помощь не является заработной платой и лежит на плечах Фонда социального страхования.

Удержания из з/п

Стоит помнить и о том, что сумма начисления заработной платы и выданные по факту деньги – это два разных размера средств. Причиной тому являются налоговые обязательства каждого физического лица, которые включают в себя:

- 13% НДФЛ.

- Взносы в ФСС.

- Взносы в ПФ.

- Медицинское страхование (травматизм).

Ставки по всем этим направления устанавливает Правительство РФ, и они могут изменяться, но не чаще одного раза в год. А если учесть, что выдача средств на руки происходит после удержания всех налогов и взносов, то мы и получим фактическую разницу между тем, что начислено, и тем, что получено.

О МРОТ

В нашей стране действуют определённые ограничения, связанные с минимальным размером оплаты труда. Существует два вида МРОТ – федеральный и региональный. Первый устанавливается на государственном уровне и является общим для всех субъектов. Второй – результат трёхсторонних договорённостей между местными властями, Федерацией профсоюзов и Союзом работодателей в каждой конкретной области. Придерживаться в обязательном порядке необходимо первого. Поэтому, если при расчёте заработной платы сумма окажется ниже установленного уровня, это будет являться правонарушением.

По состоянию на 1 января 2019 года минимальный размер оплаты труда по России составляет 7500 рублей. С 1 июля эта сумма возрастёт до 7800 рублей. Необходимо помнить о существующих рамках и всегда придерживаться их для осуществления профессиональной деятельности на законных основаниях.

Также отметим, что при расчёте заработной платы необходимо учитывать количество декретных дней, если таковые имеют место, больничные, командировки и прочие обстоятельства, из-за которых работник отсутствовал на своём рабочем месте.

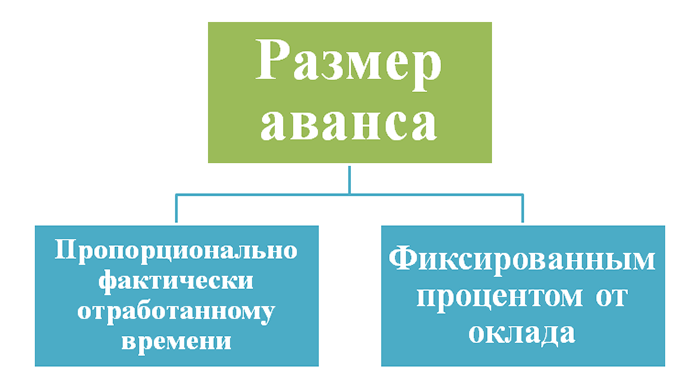

Как рассчитать аванс по зарплате? Ответить на этот вопрос однозначно совсем непросто, ведь не только порядок расчета аванса, но и само это понятие в явном виде трудовым законодательством не определено. А за неправильный расчет аванса работодателю могут грозить штрафы. Как же быть? Давайте разбираться.

Что такое аванс и в какие сроки его необходимо выдавать?

Все, кто работал по найму, понимают, что такое аванс на практическом уровне. Во второй половине месяца работники получают определенную фиксированную сумму. Как правило, она составляет какой-то процент от оклада. Эту часть оплаты труда, которую работники получают в течение расчетного месяца, и называют по традиции авансом.

Если же обратиться к трудовому законодательству, основой которого является ТК РФ, то там это понятие в явном виде отсутствует. Но сам порядок выплаты зарплаты ТК РФ регламентирует. Законом от 03.07.2016 № 272-ФЗ были внесены соответствующие изменения в ст. 136 кодекса. В действующей редакции указанной статьи определяется, что работники должны получать оплату труда не реже чем раз в 2 недели и не позднее 15 календарных дней со дня окончания расчетного периода.

Понятно, что полностью рассчитать зарплату за месяц сложнее, чем начислить аванс. Поэтому на практике в организации сначала определяют дату выплаты зарплаты. В соответствии со ст. 136 ТК РФ она должна быть установлена в период с 1 до 15 числа следующего месяца. Какое конкретно число выбрать в этом диапазоне, зависит от организации учета на предприятии. Чем лучше организован обмен информацией между службами и выше степень автоматизации учета, тем раньше можно начислить и выплатить зарплату.

После установления даты выплаты зарплаты к ней нужно прибавить полмесяца (15 дней). Так и определяется дата выплаты аванса в соответствии с требованиями ТК РФ. Например, если срок для выплаты зарплаты установлен 4 числа, то аванс нужно выдать не позднее 19, если 8, то не позднее 23 и т. д.

А если выдать аванс раньше, чем через 15 дней? Например, 12 числа при дате выплаты зарплаты 5. В этом случае от аванса до следующей выплаты зарплаты пройдет больше 20 дней, что превышает установленный ТК РФ срок. В этом случае организация может быть привлечена к ответственности за нарушение порядка выплаты.

Как правильно считать по новым правилам аванс в 2019 году?

Новые правила расчета аванса, не так давно прописанные в ТК РФ, коснулись главным образом только сроков. А при определении суммы аванса следует исходить из реально отработанного за первую половину месяца времени (письмо Минтруда от 10.08.2017 № 14-1/В-725).

Причем чиновники рекомендуют учитывать при расчете аванса только те составляющие зарплаты, которые прямо привязаны к рабочему времени (оклад, надбавки за совмещение и т. п.). Что же касается выплат, размер которых можно определить только по итогам месяца (например, премии за выполнение плана), то они, по мнению Минтруда, при расчете аванса использоваться не должны.

Пример 1

Количество рабочих дней в расчетном месяце — 20, оклад инженера Петрова И. И. составляет 25 000 руб. в месяц. За первую половину месяца Петров И. И. отработал 9 дней. Таким образом, ему должен быть выплачен аванс в сумме:

А = 25 000 руб. / 20 дн. × 9 дн. = 11 250 руб.

Таким образом, новая формула расчета аванса учитывает реально отработанное время за период с 1 по 15 число расчетного месяца.

Подобная методика расчета является весьма трудоемкой. Фактически при этом удваивается объем работы бухгалтерских служб, занимающихся расчетом зарплаты. Поэтому на практике при определении того, как рассчитывается аванс по зарплате, его обычно устанавливают в виде определенного процента от суммы оклада.

Минздравсоцразвития в своем письме от 25.02.2009 № 22-2-709 рекомендует выдавать заработную плату и аванс в сопоставимых суммах. Т. к. при выплате аванса НДФЛ, как правило, не удерживается (подробнее об этом — в следующем разделе), то для обеспечения сопоставимости выплат оптимальным решением будет установить аванс в размере 40-45% от оклада.

Пример 2

Оклад Петрова И. И. составляет 25 000 руб. в месяц. На предприятии установлен размер аванса — 40% от оклада. Вычетами по НДФЛ Петров И. И. не пользуется. В этом случае он должен получить аванс в сумме:

А = 25 000 руб. × 40% = 10 000 руб.

И заработную плату в сумме:

З = 25 000 руб. - 25 000 руб. × 13% - 10 000 руб. = 11 750 руб.

Понятно, что в примере рассмотрен идеальный вариант. По факту работник может часть расчетного месяца отсутствовать на рабочем месте (по болезни, из-за отпуска и т. п.). В этом случае лучше рассчитывать аванс исходя из отработанного времени.

Как рассчитывать аванс по зарплате в том или ином случае, необходимо указать в локальных нормативных актах предприятия.

Платится ли НДФЛ при выдаче аванса?

При выплате зарплаты работодатель выполняет функции налогового агента, удерживая НДФЛ из дохода работника. Зарплата становится доходом с точки зрения налогообложения в последний день расчетного месяца (п. 2 ст. 223 НК РФ). А т. к. аванс выплачивается в течение расчетного периода, то на момент его выплаты доход за период еще не получен и, соответственно, нет основания для уплаты НДФЛ. Эта позиция отражена, в частности, в письме Минфина от 13.07.2017 № 03-04-05/44802.

Однако если на предприятии дата получения аванса установлена в последний день месяца, то налоговики могут признать эту выплату доходом за истекший период. В этом случае предприятию придется рассчитывать и удерживать НДФЛ дважды в месяц. Позицию налоговых органов по данному вопросу поддержал и Верховный суд (определение от 11.05.2016 № 309-КГ16-1804). Чтобы избежать подобных проблем, лучше не выдавать аванс в последний день месяца.

Итоги

Сроки выплаты аванса и зарплаты в соответствии с ТК РФ устанавливаются так, чтобы выплаты работникам осуществлялись не реже чем раз в 2 недели. Порядок того, как рассчитывается аванс, ТК РФ в явном виде не определяет.

Государственные органы рекомендуют выплачивать аванс на основании реально отработанного времени за первую половину месяца. При установлении аванса в процентах, по мнению чиновников, аванс и расчет по итогам месяца должны быть сопоставимы по сумме. НДФЛ при выдаче аванса не удерживается, но, если аванс выдается в последний день месяца, возможны споры с налоговыми органами.

Какие изменения произошли в начислении заработной платы в 2019 году и на что должен обратить внимание работодатель при ее расчете, читайте в статье.

Из статьи вы узнаете:

Заработная плата

Заработная плата сотрудников представляет собой конкретный размер денежного вознаграждения, выплачиваемого им работодателем за выполнение трудовых обязанностей. При этом величина зарплаты зависит от характера и сложности работы, а также требуемой для ее выполнения квалификации и наличия у работников особых навыков и знаний. Кроме того, за выполнение работы в особых условиях работодатель обязан осуществлять сотрудникам доплаты к основному размеру дохода.

Подробнее о начислении заработной платы в 2019 году читайте в статьях:

Своевременное начисление и выплата заработной платы является одной из основных обязанностей работодателя по отношению к работнику, поскольку зарплата фактически представляет собой ключевой мотив осуществления трудовой деятельности. При этом действующее законодательство допускает выплату части зарплаты в натуральной форме, но согласно требованиям, установленным ст. 131 ТК РФ, доля таких выплат не может превышать 20 процентов в общем объеме начисленной зарплаты.

Скачайте документы по теме:

Обратите внимание! На территории РФ законной является выплата зарплаты только в национальной валюте, то есть в рублях.

Государственные гарантии при выплате зарплаты

В значительной степени порядок и условия начисления заработной платы в 2019 году определяются характером договоренностей, достигнутых между работником и работодателем. Вместе с тем, действующее законодательство предусматривает определенную роль государства в осуществлении контроля за данным аспектом взаимоотношений сторон.

Общий перечень государственных гарантий в области оплаты труда наемных работников зафиксирован в ст. 130 ТК РФ. В частности, в этот список входят:

- установление минимального размера оплаты труда (МРОТ), приведенного в Федеральном законе от 19.06.2000 N 82-ФЗ. На сегодняшний день эта величина составляет 7800 рублей. При этом региональным органам власти разрешено с учетом климатических, экономических и иных особенностей территорий устанавливать собственные нормативы в этой области - при условии, что они устанавливают размер МРОТ не ниже общефедерального уровня;

- обеспечение нормативной базы для защиты трудовых прав работников в части выплаты им заработной платы, включая ограничение величин допустимых удержаний из общего размера зарплаты, доли оплаты труда, реализуемой в натуральной форме и прочее;

- разработка и применение механизмов взыскания заработной платы в случае прекращения деятельности компании;

- привлечение работодателей к ответственности за нарушение правил выплаты зарплаты, установленных законом;

- осуществление государственного надзора за соблюдением действующих требований законодательства в области оплаты труда работников.

Привлечение работодателей к ответственности за нарушение установленного порядка оплаты труда персонала осуществляется на основании положений КоАП РФ, УК РФ и других специальных нормативных документов с учетом характера и тяжести допущенных нарушений. Например, мы подробно рассказываем о том, какая ответственность предусмотрена для работодателя, выплачивающего сотрудникам зарплату в размере, не достигающем МРОТ.

Определение размера заработной платы

С учетом ограничений по минимальной сумме заработной платы, установленных статьями 133 и 133.1 ТК РФ, величина зарплаты работника всецело определяется в результате договоренностей по этому вопросу, достигнутых между ним и работодателем. При этом такие договоренности в обязательном порядке подлежат фиксации в трудовом договоре, заключаемом в письменной форме. Так, согласно положениям ст. 57 ТК РФ в этом документе должны быть максимально полно прописаны условия оплаты работы сотрудника, включая размер установленной для него тарифной ставки, а также всех применяемых надбавок, премий , повышающих коэффициентов и проч.

Обратите внимание! Согласно действующему законодательству, применение денежных штрафов в качестве механизма дисциплинарного взыскания к сотруднику запрещается.

Начисление заработной платы

Статья 136 ТК РФ требует, чтобы заработная плата работникам выплачивалась не реже, чем два раза в месяц. Нарушение этого требования может повлечь за собой применение к работодателю серьезных санкций: с одним из примеров такой ситуации Вы можете ознакомиться в . Кроме того, в законе также содержится требование о том, чтобы выплата зарплаты производилась не позже, чем через 15 дней после окончания оплачиваемого периода. Какое-либо нарушение этих требований, например, установление порядка выплаты зарплаты, предполагающее перечисление денег работникам один раз в месяц, является незаконным и может повлечь за собой привлечение работодателя к ответственности.

Обратите внимание! Если день выплаты зарплаты выпадает на выходной или праздник, деньги работникам необходимо выплатить в последний рабочий день перед этой датой.

При этом конкретные сроки выплаты зарплаты в организации устанавливаются по выбору работодателя одним из следующих документов: индивидуальным трудовым договором, коллективным договором или правилами внутреннего трудового распорядка (ПВТР). Во многих компаниях эти сроки являются одинаковыми для всех сотрудников, поскольку это упрощает механизм начисления и выплаты денег. Однако в определенных случаях это может создать для компании проблемы - например, при выплате зарплаты новым сотрудникам. Мы расскажем, как решить их наиболее эффективно, в .

Зарплата начисляется в следующем порядке. В расчетной или расчетно-платежной ведомостях (формы Т-49 и Т-51 соответственно) фиксируются суммы начислений. В корреспонденции со счетами для учета затрат по кредиту счета 70 «Расчеты с персоналом по оплате труда» отражается начисление зарплаты.

Нормативная база для начисления зарплаты

Для установления механизма начисления заработной платы работников целесообразно разработать и утвердить специальный локальный нормативный акт, в котором будут зафиксированы все важнейшие критерии определения ее размера, включая величину тарифных ставок для конкретных должностных позиций, критерии оценки качества труда работников на каждой из них, правила применения стимулирующих механизмов и проч. Как правило, такой документ носит название положения об оплате труда. Вот мы приводим достаточно удачный образец такого положения, который после определенных корректировок можно использовать в работе Вашей компании.

Расчет заработной платы 2019

Что касается удержаний, то процедура расчета зарплаты – 2019 учитывает, что взносы на обязательное пенсионное и медицинское страхование работников осуществляет работодатель, тогда как налог по заработной плате в 2019 году (НДФЛ), который в настоящее время составляет 13%, удерживается непосредственно из доходов работника.

Кроме того, законодательство допускает осуществление других видов удержаний из зарплаты работников. Например, к ним относятся удержания для погашения задолженности перед работодателем, возникшей, скажем, в результате получения аванса или предоставления отпуска за еще не отработанный период времени. Однако при расчете заработной платы в 2019 году необходимо учитывать их предельные размеры, разрешенные законодательством. Подробнее об этом читайте в .

Расчет заработной платы с учетом праздничных дней

В российских реалиях редкий месяц обходится без государственных праздников, которые по действующему законодательству являются нерабочими днями. Это необходимо было учитывать и при расчете заработной платы в январе 2019 года.

Трудовой кодекс РФ в статье 112 устанавливает, что каждый январь для российских работников установлены 8 нерабочих праздничных дней: с первого по восьмое января (исключая седьмое число, когда празднуется Рождество Христово) длятся новогодние каникулы. Однако каждый раз начало нового года выпадает на разные дни недели, и в зависимости от этого Правительство каждый год устанавливает, как выходные праздничные дни будут переноситься на другие месяцы с тем, чтобы всем было удобнее отдыхать.

В зависимости от того, сколько в итоге получается выходных дней в месяце, какие требования содержатся во внутренних документах организации и пожеланий сотрудников по итогу производится расчет зп в январе 2019 года.

Необходимо помнить: нерабочие праздничные дни (даже идущие подряд и «покрывающие» больше одной недели в рабочем месяце) никак не влияют на сумму выплачиваемой за месяц зарплаты. Например, в январе 2019 года предусмотрено 17 рабочих дней, следовательно, для того, чтобы рассчитать дневной ставки зарплаты необходимо сумму оклада разделить на 17.

Если сотрудник отдыхал в государственные выходные и работал все остальные дни, для него расчет зарплаты за январь 2019 года будет производиться по следующим простым правилам: если работник отработал все 17 рабочих дней, то он получает свой оклад в полном размере; если один или несколько рабочих дней он отсутствовал на рабочем месте, тогда ему полагается выплата пропорциональной суммы за отработанные дни. С конкретным примером расчета зарплаты в январе вы можете ознакомиться в нашем материале .

Выплата заработной платы

При осуществлении выплаты заработной платы работодатель обязан проинформировать работника о порядке начисления причитающихся ему денежных сумм и произведенных из них удержаний. При этом предоставлять такую информацию необходимо в письменном виде.

Зачастую работодатели решают эту задачу посредством составления так называемого расчетного листка, который составляется в произвольной форме, поскольку к нему не применяется каких-либо обязательных требований. Вместе с тем, установленную форму расчетного листка необходимо утвердить локальным нормативным актом компании. Все нюансы этой процедуры мы описываем в .

При этом, однако, расчетный листок должен включать в себя всю необходимую для ознакомления информацию. Полный перечень сведений, которые при выплате зарплаты должны быть донесены работодателем до работника, приведен в ст. 136 ТК РФ. Он включает в себя:

данные обо всех компонентах зарплаты, начисленных за рассматриваемый период времени;

размеры прочих выплат, начисленных сотруднику вне прямой связи с осуществляемой им трудовой деятельностью, включая оплату отпускных, компенсаций за задержку зарплаты и проч.;

полные сведения об основаниях и величине осуществленных удержаний;

общую денежную сумму, выплачиваемую работнику по результатам расчетов.

Бланк расчетного листка в организации должен быть согласован с профсоюзным органом, если таковой имеется в компании.

Передача работнику денежных средств

Сегодня многие работодатели предпочитают выплачивать зарплату на карту того или иного банка, заключая с такой кредитной организацией договор на обслуживание так называемых зарплатных карт. Вместе с тем, сотрудник может по своему выбору отдать предпочтение другому банку для этих целей. В такой ситуации он обязан самостоятельно завести там счет и передать работодателю его реквизиты для перечисления заработной платы, причем сделать это нужно не позже чем за пять рабочих дней до наступления даты ее выплаты. О том, как произвести оформление необходимых документов в этой ситуации, читайте в .

Зарплату наличными деньгами из кассы должен выдавать кассир (п. 4 указания Банка России от 11 марта 2014 г. № 3210-У). В организациях, не имеющих в штате кассира, или в подразделениях организации, расположенных в территориальной отдаленности от головного офиса (цеха, склады), руководитель может назначить любого сотрудника исполнять обязанности кассира по выплате зарплаты.

Для этого нужно:

- оформить приказ о назначении сотрудника ответственным за выдачу зарплаты;

- ознакомить назначенного сотрудника с его правами и обязанностями, связанными с выдачей зарплаты, под подпись.

Такие правила установлены пунктом 4 указания Банка России от 11 марта 2014 г. № 3210-У. Зарплату через кассу выдают по расчетно-платежной (платежной) ведомости либо по расходному кассовому ордеру (п. 6.1 указания Банка России от 11 марта 2014 г. № 3210-У). Пример оформления необходимых документов содержится в .

Кстати, зарплату за сотрудника в кассе может получить другой человек. Для этого он должен предъявить доверенность. При этом в ведомости (расходном кассовом ордере) перед подписью получателя денег кассир должен написать: «По доверенности».

Ответственность за задержку выплаты зарплаты

Задержка заработной платы расценивается как серьезное нарушение, за которое работодатель несет ответственность в соответствии с действующим законодательством. При этом пределы такой ответственности зависят в первую очередь от сроков задержки, а также некоторых других факторов - например, наличия корыстного умысла руководителя компании и тяжести последствий, возникших в результате такой задержки.

В общем случае в такой ситуации применяются положения ст. 236 ТК РФ, которая предполагает, что за нарушение установленных сроков выплаты зарплаты работодатель обязан предоставить работнику денежную компенсацию в размере, составляющем не менее 1/150 ключевой ставки ЦБ РФ за каждый день просрочки начиная с даты, следующей за днем, когда выплата должна была быть произведена. В случае, если зарплата была выплачена частично, проценты будут начисляться только на размер оставшейся задолженности.

Чтобы узнать о том, может ли работодатель избежать ответственности за такую задержку, если ее причины будут признаны уважительными, прочитайте наш материал .

Обратите внимание! Указанный размер компенсации является минимально допустимым и может быть повышен локальным нормативным актом, коллективным договором или иным документом.

В случае если работодатель допускает задержку причитающихся работнику выплат на период свыше 15 дней, последний вправе приостановить работу, письменно предупредив об этом работодателя. Ему также разрешено не появляться на своем рабочем месте вплоть до погашения имеющейся задолженности. При длительных сроках задержки - свыше двух месяцев полной невыплаты зарплаты или трех месяцев ее частичной невыплаты - к работодателю могут быть применены меры уголовной ответственности. Полный список возможных мер приводится в .

Скачать в.doc

Скачать в.doc

Подробнее об этапах перехода компании на новый порядок можно прочитатать .

Изменение № 2: электронные больничные

С 1 июля 2017 года компании и медицинские учреждения переходят на цифровой формат взаимодействия - появятся электронные больничные. Такие больничные будут выдаваться в клиниках, которые подключились к программе по взаимодействию с ФСС России. Работодатели тоже должны подключиться к новой системе документооборота.О том, как это сделать, читайте наш материал

Изменение № 3: ужесточение в защите персональных данных

С 1 июля будет действовать новая редакция статьи 13.11 КоАП РФ, которая касается нарушений в обработке персональных данных. В таблице обзор новых штрафов.Вид нарушения | Размер штрафа, руб. |

|

| Для юридических лиц | Для должностных лиц |

|

| Обработка персональных данных в случаях, не предусмотренных законодательством РФ в области персональных данных, либо их обработка, несовместимая с целями сбора персональных данных, за исключением случаев, указанных ниже в этой таблице, если эти действия не содержат уголовно наказуемого деяния | От 30 000 до 50 000 | От 5 000 до 10 000 |

| Обработка персональных данных без согласия в письменной форме субъекта персональных данных на их обработку в случае, когда такое согласие должно быть получено в соответствии с законодательством РФ в области персональных данных, если эти действия не содержат уголовно наказуемого деяния | От 15 000 до 75 000 | От 10 000 до 20 000 |

| Обработка персональных данных с нарушением установленных законодательством РФ в области персональных данных требований к составу сведений, отражаемых в согласии субъекта персональных данных на их обработку в письменной форме | От 15 000 до 75 000 | От 10 000 до 20 000 |

О том, как бухгалтерам работать с персональными данными, читайте

Изменение № 4: новый реквизит и формат счета-фактуры

С 1 июля 2017 года надо применять новый электронный формат счетов-фактур. Он утвержден приказом ФНС России от 24 марта 2016 № ММВ-7-15/155.Плюс вводят новый реквизит - индентификатор государственного контракта.

О новом реквизите в счете-фактуре читайте статью .

Изменение № 5: новый МРОТ

С 1 июля 2017 года МРОТ станет 7800 руб. Сейчас его размер - 7500 руб. МРОТ влияет на расчет зарплаты, больничного и пособия по беременности и родам.Изменение № 6: заявительный порядок возмещения НДС

С 1 июля 2017 года расширяется перечень компаний, которые могут использовать заявительный порядок возмещения. Им смогут воспользоваться те, у кого обязанность платить НДС обеспечена поручительством. Поручитель должен будет отвечать определенным требованиям. Поправка вводится в действие статьей 2 Федерального закона от 30 ноября 2016 г. № 401-ФЗ.Минтруд обнародовал новую формулу расчета аванса по зарплате. В сентябре считайте выплаты уже по новым правилам.

Из каких выплат считать авансы работникам

Трудовой кодекс требует выдавать зарплату дважды в месяц, но не уточняет, в какой сумме платить аванс (ст. 136 ТК РФ). Тем не менее такие правила записаны в постановлении Совмина СССР от 23.05.57 № 566. Документ действует в части, не противоречащей ТК РФ (письма Минтруда от 05.08.2013 № 14-4-1702, Роструда от 08.09.2006 № 1557-6). Из советского документа следует, что минимальный аванс за первые полмесяца должен быть не ниже ставки за отработанное время.

Премии, районные коэффициенты и процентные надбавки при расчете аванса не учитывайте (постановление Минтруда от 11.09.95 № 49, письмо Минздравсоцразвития от 25.02.2009 № 22-2-709). Коэффициенты и надбавки вы начисляете на фактический месячный заработок работника. Показатели премирования тоже известны только по итогам месяца.

Минтруд также разъяснил, что при расчете аванса не нужно учитывать оплату сверхурочных, выходных и праздничных дней. Расчет этих выплат зависит от того, выполнил ли работник месячную норму рабочего времени. А эти сведения можно узнать, когда месяц закончится (письмо Минтруда России от 10.08.2017 № 14-1/В-725).

Как считать аванс по-новому

Итак, у вас есть выплаты, исходя из которых вы считаете зарплату за первую половину месяца. НДФЛ с аванса вы не удерживаете (письмо Минфина России от 13.07.2017 № 03-04-05/44802).

Но мы советуем прописать в положении об оплате труда, что вы корректируете аванс, который посчитали из фактически отработанного времени, на коэффициент 0,87. Если работник заболеет или уволится сразу же после аванса, то вы ничего не переплатите, а с остатка доходов удержите НДФЛ.

Калькулятор расчета аванса

Подробности расчета аванса есть в статье «». В статью встроен калькулятор расчета аванса, в котором учтены все изменения.