КФО № 10 2014

Леснова Ю.В.,

директор ООО АФ «Аудиторско-консалтинговый центр»

Статья предоставлена редакцией журнала «Корпоративная финансовая отчетность. Международные стандарты» в рамках совместного проекта «Методология МСФО для компаний и экспертов» Издательского дома «Методология» и Финансовой академией «Актив» для экспертов в области МСФО.

Субъект, который владеет имуществом и нематериальными активами, признанными долгосрочными инвестициями, в соответствии с положениями Закона о бухгалтерском учете, имеет на своем балансе два метода оценки. В соответствии с правилами, применимыми к основным средствам и нематериальным активам - то есть путем вычета амортизации и сборов за обесценение или.

В соответствии с рыночной ценой или иной справедливой стоимостью. Правила оценки должны быть одинаковыми для всех основных фондов. Международный стандарт бухгалтерского учета № 40, например, предлагает два метода измерения балансовой стоимости инвестиционных свойств. Эти свойства могут оцениваться по справедливой стоимости или по себестоимости. Следует иметь в виду, что предприятие должно использовать метод, выбранный для всех своих инвестиционных свойств.

Вся методология МСФО, комментарии экспертов, практические разработки, отраслевые рекомендации доступны при годовой и полугодовой подписке на журнал.

Временная стоимость денег - это один из основных принципов отражения операций по финансированию бизнеса. Временная стоимость денег связана с процентными ставками, сложным процентом, понятием времени и рисками в отношении денежных средств и их потоков. Любая компания представляет собой объект инвестиций, то есть, привлекая сегодня денежные средства от инвесторов, компания должна через время обеспечить возврат долга инвестору (кредитору, акционеру) и произвести выплату вознаграждения за эти инвестиции.

Выбор метода оценки по цене покупки означает, что учетные записи предприятия будут показывать изменения стоимости инвестиций в недвижимость минус. Однако это несовместимо с текущей ситуацией на рынке недвижимости, где цены постоянно растут, и с определением инвестиций. Он предполагает, что целью владения конкретным инвестиционным компонентом является получение будущих выгод. Для такого инвестирования нет никакого экономического обоснования, значение которого изменяется в отрицательном направлении, поэтому справедливая оценка стоимости лучше будет соответствовать требованиям верного и надежного образа.

В основе концепции временной стоимости денег лежит следующее: значение одной денежной единицы, которая есть в наличии в настоящее время, больше, чем значение одной денежной единицы, которую получим в будущем. Происходит это по трем причинам. Во-первых, денежная единица может быть инвестирована в настоящее время и в этом случае будут заработаны проценты на протяжении времени инвестирования. Во-вторых, деньги подвержены инфляции, то есть с течением времени уменьшается их покупательная способность, что делает стоимость денег меньшей в будущем, так как сегодня можно купить на эти деньги больше, чем на эти же деньги в будущем. В-третьих, всегда есть риск не получить вложенные деньги обратно в будущем, при этом если вы имеете денежные средства в настоящий момент, то в таком случае нет никакого риска, что это произойдет.

Инвестиционные свойства по операционной аренде могут оцениваться только по справедливой стоимости. Оценка в соответствии с правилами, принятыми для основных фондов. Этот актив включен в долгосрочные инвестиции. Покупка здания, предназначенного для долгосрочных инвестиций.

При анализе «инвестиционной недвижимости». Согласно Закону о бухгалтерском учете справедливая стоимость должна быть суммой, по которой актив может быть обменен на рыночных условиях между заинтересованными и хорошо информированными сторонами. Это означает, в первую очередь, рыночную стоимость, если есть активный рынок для компонента. Для инвестиционной недвижимости такой рынок существует, и это относится к использованию оценки по справедливой стоимости. Это фактическая цена, которая учитывает текущую цену покупки или стоимость производства компонента и текущее потребление.

Концепция временной стоимости позволяет инвестору учесть вышеизложенные причины при принятии финансовых решений путем оценки денежных потоков в различные периоды времени, на основании преобразования денежных потоков на текущий момент или на будущий момент времени.

Основы дисконтирования

Временная стоимость денег включает в себя понятия будущей стоимости (компаундирование) и текущей стоимости (дисконтирование).

Лучшей основой для определения справедливой стоимости является активный рынок, текущие рыночные цены аналогичных инвестиционных объектов, которые расположены аналогичным образом, находятся в одном и том же состоянии, сдаются в аренду в аналогичных условиях или выполняют аналогичные цели, как указано в других соглашениях. Предприятие должно стремиться определить характер, местоположение или состояние недвижимого имущества или в соответствии с условиями договора аренды и других соглашений, касающихся собственности.

Предприятие, которое будет выбирать модель справедливой стоимости, после первоначального признания, должно оценивать все инвестиционные свойства при этом первоначальном значении. Исключением из этого требования является отсутствие достоверной оценки справедливой стоимости. Однако, как правило, следует полагать, что предприятие сможет надежно и регулярно определять справедливую стоимость инвестиционной собственности.

В расчетах используются четыре основных типа временной стоимости денег:

- будущая стоимость единовременного платежа,

- будущая стоимость аннуитета,

- приведенная стоимость единовременного платежа,

- приведенная стоимость аннуитета.

В финансовом учете используется дисконтирование денежных потоков, чтобы обеспечить сопоставимость данных финансовой отчетности разных компаний, разных отчетных периодов. Кроме того, дисконтирование позволяет четко определить финансовые расходы за отчетный период с учетом особенности финансирования конкретной компании.

Однако в исключительных случаях, когда приобретается инвестиционное имущество, предприятие имеет неоспоримые доказательства того, что оно не сможет определить справедливую стоимость инвестиционной собственности на регулярной основе. Это может произойти только тогда, когда сопоставимые рыночные транзакции являются редкими, поэтому предприятие не может использовать альтернативный метод справедливой стоимости. В таких ситуациях сущность измеряет эти свойства с использованием модели затрат.

Международный стандарт бухгалтерского учета № 40 рекомендует, чтобы при определении справедливой стоимости инвестиционного имущества предприятие использовало услуги квалифицированного независимого оценщика. Он должен быть опытным специалистом в оценке инвестиционных свойств аналогичного характера и аналогичного местоположения.

В целом операции дисконтирования сводятся к формуле дисконтирования:

PV = FV / (1 + i) n ,

где PV - текущая стоимость;

FV - будущая стоимость;

i - ставка дисконтирования;

n - срок (число периодов).

Для того чтобы определить будущую стоимость, следует преобразовать формулу:

FV = PV × (1 + i) n ,

Пример 1

Компания хочет иметь 1 млн руб. через год, при условии процентной ставки 10 % годовых. Сумма, которую необходимо вложить в настоящий момент, составит:

Как проверить изменения справедливой стоимости

Если предприятие выбирает для оценки по справедливой стоимости, возникает проблема с тем, как оценить справедливую стоимость имущества и как внести изменения в стоимость имущества. Стоит отметить, что закон не указывает, как в бухгалтерском учете признается влияние переоценки инвестиционной недвижимости.

Инвестиции в недвижимость включены в долгосрочные инвестиции. Снижение стоимости ранее переоцененных инвестиций на сумму, на которую был увеличен резерв переоценки, если сумма разницы в переоценке не была достигнута до тех пор, пока расчетная дата не будет погашена, это уменьшит этот капитал. В других случаях последствия снижения стоимости инвестиций должны быть включены в финансовые затраты. Увеличение стоимости инвестиций, непосредственно связанное с предыдущим уменьшением ее стоимости, включаемое в финансовые затраты, должно быть признано до суммы этих расходов в качестве финансового дохода.

PV = FV / (1 + i) n = 1 000 000 / 1,1 = 909 091 руб.

Пример 2

Компания хочет иметь 1 млн руб. через 3 года, при условии процентной ставки 10 % годовых. Сумма, которую необходимо вложить в настоящий момент, составит:

PV = FV / (1 + i) n = 1 000 000 / 1,13 = 751 315 руб.

В МСФО вопросы дисконтирования представлены в нескольких стандартах, но особенно детально они описаны в МСФО (IFRS) 13 «Оценка справедливой стоимости» и МСФО (IAS) 36 «Обесценение активов».

Они не связаны с инвестициями в недвижимость и нематериальными активами. Международный стандарт бухгалтерского учета № 40 предполагает, что прибыль или убыток, возникающие в результате изменения справедливой стоимости инвестиционного имущества, влияют на чистую прибыль или убыток в периоде, в котором произошло изменение. Стандарт не определяет, в какой области должны отражаться доходы или расходы в виде финансовых или операционных доходов или расходов.

Справедливая стоимость - это определенная категория цены, используемая для определения стоимости актива. Справедливая стоимость - это сумма, на которую может быть обменен актив, и урегулирование обязательства по рыночной цене между заинтересованными и знающими сторонними сторонами. Справедливая стоимость может отражать цену продажи, поступающую с рынка. Если невозможно определить стоимость активов по ценам продажи, их следует оценивать индивидуально или с помощью оценщиков. Справедливая стоимость обращена на другой применяемый метод балансовой оценки, т.е. историческая стоимость не является ретроспективной, а перспективной.

Дисконтирование в МСФО (IFRS) 13

В МСФО (IFRS) 13 «Оценка справедливой стоимости» приведены методы оценки справедливой стоимости, предусматривающие дисконтирование, в случае применения доходного подхода при определении справедливой стоимости. При использовании доходного подхода при оценке справедливой стоимости будущие суммы (например, потоки денежных средств или доходы и расходы) преобразовываются в единую сумму на текущий момент (то есть дисконтированную). А результат оценки справедливой стоимости отражает текущие рыночные ожидания в отношении таких будущих сумм. Метод оценки по приведенной стоимости, используемый для определения справедливой стоимости, будет зависеть от фактов и обстоятельств, специфических для оцениваемого актива или обязательства (например, наблюдаются ли цены на сопоставимые активы или обязательства на рынке), и наличия достаточных данных. Можно утверждать, что при использовании данного метода могут применяться наблюдаемые данные (например, безрисковая ставка на капитал).

Он представляет текущее состояние и даже относится к будущему, действуя на гипотетические ценности. Можно также заявить, что справедливая стоимость является более широкой и более мощной проблемой, чем рыночная. Из этих определений следует, что, говоря о измерении справедливой стоимости, необходимо, чтобы транзакция, на основе которой определяется значение, соответствует следующим условиям.

Это было сделано на рыночных условиях между участвующими сторонами - это означает, что стороны хотят совершить эту сделку, при этом ни одна из сторон не будет в принудительном положении между хорошо информированными сторонами, а это означает, что обе стороны сделки имеют достаточные знания и информацию для дать им полную оценку ценности предмета сделок между несвязанными сторонами, которые не связаны с превосходством и подчинением. Таким образом, справедливая стоимость не является суммой, которую предприятие может получить или оплатить по принудительным сделкам, принудительной ликвидации или продаже активов для погашения долгов.

Справочно

Согласно пункту B13 МСФО (IFRS) 13 приведенная стоимость (то есть применение доходного подхода) - это инструмент, используемый для связывания будущих сумм (например, потоков денежных средств или значений стоимости) c существующей суммой с использованием ставки дисконтирования.

Определение справедливой стоимости по приведенной стоимости основано на предположении о том, что потенциальный инвестор (покупатель) не заплатит сумму, превышающую текущую стоимость будущих денежных потоков; в свою очередь, продавец не продаст по цене, которая ниже текущей стоимости прогнозируемых будущих доходов. В результате такого равновесия стороны придут к соглашению о рыночной цене, равной текущей стоимости будущих доходов.

Однако при оценке справедливой стоимости необходимо учитывать текущую ситуацию бизнес-единицы. Например, справедливая стоимость финансового актива, который компания решила продать в ближайшем будущем для денежных средств, определяет сумму, которую предприятие может получить от таких продаж. Сумма денежных средств, полученных от немедленной продажи актива, будет зависеть от таких факторов, как текущая рыночная ликвидность актива и объем спроса на него.

Преимущества использования оценки справедливой стоимости

Стоимость активов и обязательств в большей степени соответствует рыночным условиям, удовлетворяющим информационным потребностям пользователей финансовой отчетности на основе инвестиционной перспективы прогнозирования способности аналогов статей, представленных в балансе, с их реальной стоимостью.

Недостатки использования оценки по справедливой стоимости

Вероятная высокая стоимость оценки стоимости активов оценочные модели анализа активов и обязательств исключительно из рыночного измерения уменьшала способность компилировать активы и искажение всей финансовой отчетности от принципа начисления и разумного определения стоимости активов. Справедливая стоимость в соответствии с измененным Законом о бухгалтерском учете применима к оценке активов и обязательств в следующих случаях.По сути, подход, основанный на приведенной стоимости денежных потоков, оказывается более подходящим оценочным методом, когда текущая деятельность может дать определенное представление о том, какой она станет в будущем, включая предположения о дальнейших темпах роста.

Определение справедливой стоимости актива или обязательства с использованием метода оценки по приведенной стоимости охватывает все следующие элементы с точки зрения участников рынка на дату оценки:

Урегулирование слияния компаний методом приобретения. постоянная потеря ценности. оценка активов связанных сторон в консолидированной финансовой отчетности.

- Переоценка основных средств.

- Определите цену покупки в случае обмена активами.

Справедливая стоимость и историческая стоимость

Многие специалисты по бухгалтерскому учету активно оспаривают справедливость стоимости и справедливой стоимости. Важнейшим преимуществом использования исторической стоимостной оценки может быть беспристрастность ее оценки и возможность использования этой модели оценки активов для управления или деловых контрактов. Однако огромная несогласованность исторической стоимости заключается в том, что она не учитывает нынешние макроэкономические условия. С другой стороны, применение справедливой стоимости к балансовой оценке выгодно из-за более высоких полномочий принятия решений, а также к большей увязке с текущими макроэкономическими реалиями и будущими денежными потоками.

- оценку будущих потоков денежных средств от оцениваемого актива или обязательства;

- ожидания в отношении возможных изменений суммы и времени получения потоков денежных средств, представляющих неопределенность, присущую потокам денежных средств;

- временную стоимость денег, представленную ставкой по безрисковым монетарным активам, сроки погашения или сроки действия которых совпадают с периодом, охватываемым потоками денежных средств, и которые не представляют никакой неопределенности в отношении сроков и риска дефолта для их держателя (то есть безрисковую ставку вознаграждения);

- цену, уплачиваемую за принятие неопределенности, присущей потокам денежных средств (то есть премию за риск); другие факторы, которые участники рынка приняли бы во внимание в сложившихся обстоятельствах;

- риск невыполнения обязательств, относящийся к данному обязательству, включая собственный кредитный риск предприятия (то есть лица, принявшего на себя обязательство).

Общие принципы применения любого метода оценки по приведенной стоимости состоят в следующем:

Однако, полагаясь на справедливую стоимость, также связано с медленным развитием из-за отсутствия объективности оценки и сложности аудита. Поэтому существует большая потребность в дальнейшем эмпирическом исследовании полезности обеих этих концепций. Автор: Малгожата Серафин, Патрика Бабиарц.

Как в науке, так и в деловой практике большее внимание уделяется нематериальным активам в качестве ключевого фактора деловой ценности. Исследования показывают, что почти 90% активов предприятий, основанных на знаниях, являются нематериальными активами.

- Потоки денежных средств и ставки дисконтирования должны отражать допущения, которые использовались бы участниками рынка при установлении цены на актив или обязательство.

- Для потоков денежных средств и ставок дисконтирования должны учитываться только те факторы, которые относятся к оцениваемому активу или обязательству.

- Для того чтобы избежать двойного учета или не упустить влияние факторов риска, ставки дисконтирования должны отражать допущения, совместимые с допущениями, присущими потокам денежных средств.

- Допущения в отношении потоков денежных средств и ставок дисконтирования должны быть последовательными между собой. Например, номинальные потоки денежных средств, которые включают эффект инфляции, должны дисконтироваться по ставке, включающей эффект инфляции. Номинальная безрисковая ставка вознаграждения включает эффект инфляции. Фактические потоки денежных средств, исключающие эффект инфляции, должны дисконтироваться по ставке, исключающей эффект инфляции. Аналогичным образом потоки денежных средств за вычетом налогов должны дисконтироваться с использованием ставки дисконтирования за вычетом налогов. Потоки денежных средств до уплаты налогов должны дисконтироваться по ставке, совместимой с указанными потоками денежных средств.

- Ставки дисконтирования должны учитывать основополагающие экономические факторы, связанные с валютой, в которой выражены потоки денежных средств.

Пример 3

Компания А осуществляет оценку справедливой стоимости активов по приведенной стоимости. Для расчета у компании имеются данные реальной доходности по активам в размере 10 % годовых. Ожидаемые темпы инфляции - 5 % в год, поэтому компания отражает денежные потоки с учетом темпа инфляции. Чтобы определить приведенную стоимость денежных потоков, компания должна для дисконтирования использовать номинальную ставку процента. Для этого можно применить формулу Фишера:

1 + Номинальная ставка процента =

= (1 + Реальная ставка процента) × (1 + Процент инфляции).

Таким образом, компания А дисконтировать денежные потоки будет по номинальной ставке:

[(1 + 0,1) × (1 + 0,05)] − 1 = 15,5 %.

Пример 4

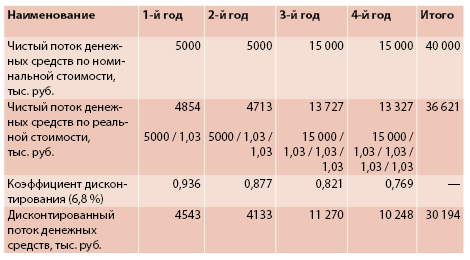

Компания А рассчитывает справедливую стоимость оборудования. Стоимость капитала после налогообложения по номинальной стоимости составляет 10 %. Допустим, инфляция составляет 3 % в год. Имеется следующая информация о денежных потоках по номинальной стоимости:

Таким образом, справедливая стоимость актива составляет 30 192 тыс. руб.

Рассмотрим дисконтирование денежных потоков по реальной стоимости.

(1 + Реальная ставка процента) =

(1 + Номинальная ставка процента) / (1 + Процент инфляции) =

(1 + 0,1) / (1 + 0,03) = 6,8 %

В данном случае справедливая стоимость актива составит 30 194 тыс. руб.

Таким образом, справедливая стоимость, определенная методом дисконтирования по номинальной стоимости, и дисконтированная по реальной стоимости имеют одинаковый результат.

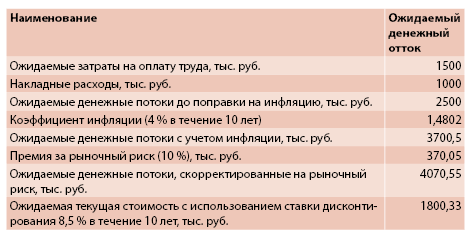

Пример 5

На 1 января 2014 года компания имеет обязательство по выводу из эксплуатации оборудования по окончании срока полезного использования, который оценивается в 10 лет. Компания провела оценку расходов на выполнение обязательства и определила прочие условия, связанные с его выполнением:

- Ожидаемый отток денежных средств на выполнение работ подрядчиком - 1500 тыс. руб. Подрядчик, как правило, требует компенсацию за риск того, что фактические оттоки денежных средств могут отличаться от предполагаемых из-за неопределенности, присущей сроку выполнения, который наступит через 10 лет. По оценкам компании, размер такой компенсации составляет 10 % с учетом инфляции.

- Ожидаемый отток на оплату накладных расходов компании - 1000 тыс. руб.

- Ожидаемый уровень инфляции - 4 % в год.

- Безрисковая ставка по состоянию на 1 января 2014 года для срока 10 лет составляет 5 %. Компания корректирует этот показатель на 3,5 % с учетом риска невыполнения. Таким образом, ставка дисконтирования с учетом риска составляет 8,5 %.

Справедливая стоимость обязательства будет рассчитываться с использованием дисконтирования денежных потоков следующим образом:

Таким образом, справедливая стоимость обязательства составляет 1800,33 тыс. руб.

Метод дисконтирования денежных потоков

Методом дисконтирования денежных потоков инвесторы оценивают будущие ожидаемые денежные потоки и дисконтируют их по ставке доходности, которая учитывает временную стоимость денег и относительные риски инвестиций. Можно представить метод дисконтирования денежных потоков следующей формулой:

DCF = CF 1 / (1 + k) + CF 2 / (1 + k) 2 + CF n / (1 + k) n ,

где DCF - дисконтированный денежный поток;

CF 1 , CF 2 , CF n - денежные потоки по периодам;

k - ставка дисконтирования.

Свободный денежный поток компании представляет собой денежный поток от актива до выплаты каких-либо долговых платежей. В операционных денежных потоках не учитываются проценты и их влияние на налоги, так как этот фактор непосредственно учитывается в коэффициенте дисконтирования.

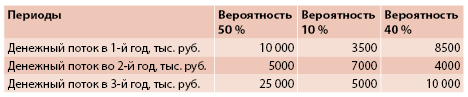

При оценке будущих ожидаемых денежных потоков обычно выделяют следующие типы рисков:

Любовь Романова , ведущий эксперт департамента международной отчетности АКГ «Интерэкспертиза» (AGN International)

С 1 января 2013 года вступает в действие долгожданный стандарт МСФО (IFRS) 13 «Оценка справедливой стоимости». Не устанавливая кардинально новых требований по определению справедливой стоимости, он систематизирует и поясняет существовавшие ранее разрозненные положения других стандартов, а также устраняет разночтения и многие спорные вопросы. В этой статье мы рассмотрим основные требования МСФО (IFRS) 13, подробно останавливаясь на тех из них, которые будут актуальны для рядовой компании реального сектора.

Несмотря на то что нововведения МСФО (IFRS) 13 в большинстве своем являются формулировкой уже известных подходов, имеются и важные отличия от прежних трактовок, эффект которых повлияет на отчетности компаний в первом и последующих годах применения стандарта. Главным образом это относится к компаниям держателям финансовых инструментов, а также к владельцам недвижимости, учитываемой по справедливой стоимости.

Некоторым облегчением для составителей отчетности являются максимально простые условия перехода: все изменения в результате расчета справедливой стоимости актива новым методом учитываются перспективно, а раскрытий для сравнительного периода не требуется. То есть российская компания, финансовый год которой заканчивается 31 декабря, впервые будет рассчитывать справедливую стоимость по требованиям МСФО (IFRS) 13 в 2013 финансовом году. Все отличия от пересчета по новым требованиям будут относиться на результат этого же года. Первые раскрытия потребуется сделать для даты 31 декабря 2013 года.

СФЕРА ПРИМЕНЕНИЯ МСФО (IFRS) 13

Область применения МСФО (IFRS) 13 очень широка: компания практически любого размера и с любым видом деятельности попадает под влияние данного стандарта.В таблице ниже приведены основные случаи, в которых будет применяться МСФО (IFRS) 13.

ТАБЛИЦА СФЕРА ПРИМЕНЕНИЯ МСФО (IFRS) 13

|

Объект учета или ситуация |

Случаи, в которых требуется определение справедливой стоимости в соответствии с требованиями МСФО (IFRS) 13 |

Применяемые требования МСФО (IFRS) 13 |

|

|

Финансовые активы и обязательства |

МСФО (IAS) 39; МСФО (IFRS) 9; МСФО (IFRS) 7; МСФО (IFRS) 10; |

Первоначальное признание всех финансовых активов и обязательств (плюс или минус транзакционные затраты в случае, если инструменты учитываются не по справедливой стоимости); Последующая оценка финансовых активов и обязательств, учитываемых по справедливой стоимости; Хеджирование; Учет инвестиционной компанией инвестиций в долевые инструменты; Ежегодное раскрытие для основных классов всех финансовых инструментов; |

Оценка и раскрытие |

|

Основные средства, Инвестиционная недвижимость, Нематериальные активы, |

МСФО (IAS) 16; МСФО (IAS) 40, МСФО (IAS) 38, МСФО (IFRS) 1. |

Первоначальное признание при первом применении МСФО (опционально); Последующая оценка, если применяется модель переоценки; Первоначальное признание при получении в результате обмена на неденежные активы; Только для инвестиционной недвижимости: последующее раскрытие, если применяется модель учета по исторической стоимости. |

Оценка и раскрытие |

|

МСФО (IAS) 18; |

Первоначальное признание всей выручки; Первоначальное признание и последующая оценка призовых баллов, предоставляемых покупателям в рамках программ лояльности |

Оценка и раскрытие |

|

|

Биологические активы и сельскохозяйственная продукция |

МСФО (IAS) 41; |

Оценка и раскрытие |

|

|

Активы пенсионных планов с установленными выплатами |

МСФО (IAS) 19; МСФО (IAS) 26; |

Первоначальное признание и последующая оценка; |

Оценка и раскрытие для обычных компаний. Только оценка для отчетности самих пенсионных планов. |

|

Получение государственной помощи |

с МСФО (IAS) 20; |

Первоначальное признание |

Оценка и раскрытие |

|

Приобретение бизнеса |

МСФО (IFRS) 3; |

Первоначальное признание для всех идентифицируемых активов и обязательств, кроме установленных исключений; Оценка вознаграждения, передаваемого продавцу бизнеса |

Оценка и раскрытие |

|

Активы, предназначенные для продажи |

МСФО (IFRS) 5; |

Первоначальное признание и последующая оценка; (используется справедливая стоимость за вычетом затрат на продажу) |

Оценка и раскрытие |

|

Передача собственнику неденежных активов |

Первоначальное признание и последующая оценка; |

Оценка и раскрытие |

|

|

Тестирование на обесценение актива (или ЕГДС) |

МСФО (IAS) 36; |

Расчет возмещаемой стоимости, если она определяется как справедливая стоимость за вычетом затрат на продажу |

Только оценка |

|

Прочие ситуации |

МСФО (IFRS) 4; МСФО (IAS) 33. |

Оценка долевых инструментов, переданных кредитору для погашения задолженности; Учет страховых контрактов; Оценка вознаграждения, уплачиваемого при погашении привилегированных акций |

Оценка и раскрытие |

Следует обратить внимание, что в МСФО (IAS) 17 «Аренда» (а также в IFRIC 4 «Определение наличия в соглашении признаков договора аренды») и в МСФО (IFRS) 2 «Платежи, основанные на акциях» оставлено прежнее определение справедливой стоимости. Таким образом, требования МСФО (IFRS) 13 не применяются к учету аренды и выплат, основанных на акциях.

Также не следует путать справедливую стоимость с похожими на нее определениями, требования к расчету которых определяются другими стандартами. В первую очередь это относится к чистой цене продажи, определяемой в МСФО (IAS) 2 «Запасы», а также ценности использования в МСФО (IAS) 36 «Обесценение активов».

ОПРЕДЕЛЕНИЕ МСФО (IFRS) 13 И КЛЮЧЕВЫЕ ПОНЯТИЯ

МСФО (IFRS) 13 дает определение справедливой стоимости как цены, которая была бы получена при продаже актива или уплачена при передаче обязательства на добровольной основе между участниками рынка на дату оценки. Такая формулировка вместе с содержащимися в стандарте пояснениями к ней дает ответы на многие вопросы, которые ранее не были урегулированы, что приводило к различным трактовкам. Рассмотрим основные моменты.

Неотъемлемые характеристики. Справедливая стоимость оценивается для конкретного объекта и учитывает его неотъемлемые характеристики с точки зрения участников рынка. В частности, для актива будут учитываться его состояние и местонахождение, для обязательства важной характеристикой является кредитный риск должника. Принимаются во внимание также ограничения на продажу или использование активов и обязательств.

Пример

Две компании получили рассрочки от поставщиков, срок которых превышает обычный для подобных закупок. Для оценки справедливой стоимости в момент признания кредиторской задолженности компании применяют метод дисконтирования будущих денежных потоков. Используемая ставка дисконтирования должна учитывать кредитный риск должника. Для компании с более высоким кредитным рейтингом ставка дисконтирования будет ниже, чем для менее надежной компании. Соответственно, справедливая стоимость кредиторской задолженности у первой компании окажется выше, чем у второй.

Справедливая стоимость земельного участка из категории сельскохозяйственных земель будет меньше, чем такого же из категории земель промышленного назначения, поскольку различаются возможности их использования.

Цена. Новое определение четко устанавливает, что искомая цена является ценой продажи актива или обязательства. При этом она не должна корректироваться на транзакционные затраты, поскольку они являются характеристикой сделки, а не актива или обязательства, и будут отличаться в зависимости от того, как компания вступает в сделку. В транзакционные затраты МСФО (IFRS) 13 включает затраты, которые:

возникают непосредственно из операции и являются существенными для нее;

не были бы понесены, если бы не было решения продать актив или передать обязательство.

Однако в транзакционные затраты не включаются транспортные расходы, которые были бы понесены при перемещении актива от его текущего местонахождения до места его основного (или наиболее выгодного) рынка, поскольку оно является характеристикой актива, а не сделки.

Рынок. МСФО (IFRS) 13 вводит новые понятия основного и наиболее выгодного рынка. Основным является рынок с самым большим объемом и уровнем деятельности в отношении актива или обязательства. Определять справедливую стоимость следует для сделки, производимой на нем. При отсутствии доказательств обратного, основным рынком по умолчанию будет являться обычный для данной компании рынок, на котором она заключает подобные сделки, в том числе вступила бы в сделку по продаже рассматриваемого актива или обязательства. При этом для разных компаний их основные рынки могут различаться, в зависимости от различий в их деятельности.

При отсутствии основного рынка справедливая стоимость оценивается для сделки, которая произошла бы на наиболее выгодном для компании рынке, то есть рынке, позволяющим максимально увеличить стоимость продажи актива или уменьшить стоимость, выплачиваемую при передаче обязательства, после учета всех транзакционных затрат и транспортных расходов.

ОБРАТИТЕ ВНИМАНИЕ!

Транзакционные затраты не включаются в оценку справедливой стоимости, но учитываются при определении наиболее выгодного рынка. Например, для оценки справедливой стоимости ценной бумаги компания будет сравнивать котировки на различных рынках за вычетом отчислений брокеру и выберет рынок, на котором данная величина максимальна. При этом справедливая стоимость бумаги будет равняться ее котировке на выбранном рынке без учета расходов на брокера.

При оценке справедливой стоимости на обоих рынках обязательным условием является наличие у компании доступа к ним.

Пример

В рассмотренном выше примере, когда компании получили рассрочки от поставщиков, каждая компания вначале пробует определить ставку дисконтирования на основном для себя рынке по привлекаемым от банков кредитам.

Компании могут иметь доступ к разным банкам, в зависимости от рода деятельности, формы собственности, сложившейся практики привлечения кредитов и прочих условий. Таким образом, даже для компаний с одинаковым кредитным рейтингом ставки на основном для них рынке могут различаться.

Если же основной рынок определить невозможно (например, компании не используют заемное финансирование), компании определяют ставку на наиболее выгодном для себя рынке при заданных условиях сделки. Обязательно учитывается наличие доступа к данному рынку: компании не могут использовать ставки, применяемые при межбанковском финансировании, ставки на зарубежных рынках, если привлечение кредита из-за рубежа невозможно.

Добровольная основа сделки. Как и в прежнем определении, подчеркивается тот факт, что сделка производится не вынужденно. Поэтому при подборе аналогичных сделок на рынке следует исключать сделки, совершенные «по принуждению», например, в случае ликвидации.

ОБРАТИТЕ ВНИМАНИЕ!

НЕ СЛЕДУЕТ ПУТАТЬ ОТДЕЛЬНЫЕ ВЫНУЖДЕННЫЕ СДЕЛКИ С СИТУАЦИЕЙ ПАДЕНИЯ ЦЕН НА ВСЕМ РЫНКЕ: НАПРИМЕР, ПРИ КРИЗИСЕ В 2008 ГОДУ БОЛЬШИНСТВО СДЕЛОК С НЕДВИЖИМОСТЬЮ ОСУЩЕСТВЛЯЛОСЬ В УСЛОВИЯХ КРАЙНЕ НИЗКОЙ ЛИКВИДНОСТИ, ЧТО ПРИВЕЛО К СНИЖЕНИЮ ЦЕН НА РЫНКЕ В ЦЕЛОМ.

ОСОБЕННОСТИ ПРИМЕНЕНИЯ ДЛЯ НЕ ФИНАНСОВЫХ АКТИВОВ

Стандартом устанавливается, что справедливая стоимость нефинансовых активов оценивается исходя из допущения их наилучшего и наиболее эффективного использования с точки зрения участников рынка.Как и в случае с определением основного рынка, текущее использование актива будет считаться наилучшим по умолчанию, кроме случаев, когда рыночные или другие факторы указывают, что иное использование актива участниками рынка максимально увеличило бы его стоимость. Если такие свидетельства имеются, справедливая стоимость определяется исходя из соответствующего наилучшего использования с учетом инвестиций, необходимых для преобразования актива.

При этом наилучшее использование должно быть:

физически выполнимым (например, учитывается местонахождение или размер имущества)

юридически допустимым (например, учитываются правила зонирования, применимые к имуществу)

финансово оправданным, то есть давать доход на инвестицию, требуемый участниками рынка для данного использования актива.

Пример

Компания владеет складским помещением, расположенным в центральной части города. По итогам анализа рынка в данном районе определено, что использование помещения под объект культурно-развлекательной индустрии принесет больший доход, даже с учетом инвестиций под переоборудование. Следовательно, справедливую стоимость следует определять для использования помещения в качестве культурно-развлекательного места.

Следует также определить, достигается ли максимальная стоимость актива путем использования его одного или в группе с другими активами (например, комплекс недвижимости) или в группе с другими активами и обязательствами (например, бизнес). Если наилучшим вариантом является использование в группе, то оценка справедливой стоимости производится для него. При этом оценка должна производиться последовательно для всей группы соответствующих активов.

Пример

Складское помещение находится рядом с транспортным узлом и используется для временного хранения переправляемых через него грузов, таким образом являясь частью логистической цепочки. В данном случае наилучшее использование помещения достигается при совместном использовании с транспортным узлом. Справедливая стоимость определяется для группы активов и затем распределяется между ее составляющими.

ОСОБЕННОСТИ ПРИМЕНЕНИЯ ДЛЯ ОБЯЗАТЕЛЬСТВ И СОБСТВЕННЫХ ДОЛЕВЫХ ИНСТРУМЕНТОВ

Продажа собственных обязательств или долевых инструментов является менее наглядной ситуацией, чем продажа актива. В связи с этим МСФО (IFRS) 13 описывает особенности, которые следует иметь в виду при их оценке.Передача, а не погашение. Предполагается, что продажа происходит на дату оценки справедливой стоимости, однако инструмент не погашается в этот момент. Сторона, принимающая на себя обязательство (гипотетический покупатель), обязуется исполнить его на тех же условиях в тот же срок, что и передающая сторона.

Неизменность кредитного риска. Важным фактором, влияющим на справедливую стоимость, является кредитный риск должника, то есть риск невыполнения им обязательства (это является неотъемлемой характеристикой инструмента). При оценке используется предположение, что этот риск является неизменным до и после передачи инструмента. В частности, это означает, что гипотетическая сторона, принимающая на себя обязательство или долевой инструмент, имеет такой же кредитный риск, как и передающая сторона.

Инструменты, уменьшающие кредитный риск. Способы уменьшения кредитного риска должника, такие как залог, гарантия, поручительство и прочие, сильно влияют на справедливую стоимость самого инструмента. Решение, принимать ли их во внимание при оценке справедливой стоимости, зависит от того, учитываются ли они с точки зрения должника отдельно.

Пример

Полученный заем обеспечен поручительством третьего лица. Если заемщик не сможет расплатиться с кредитором, заем будет погашен поручителем, который одновременно получит право требования долга с заемщика. Следовательно, в этих условиях риск невыполнения заемщиком своих обязательств с точки зрения заемщика не снижается: он в любом случае будет обязан выплатить деньги, либо кредитору, либо поручителю. Поэтому для определения справедливой стоимости ставка дисконтирования рассчитывается на основании кредитного рейтинга заемщика, скидка на полученное поручительство не делается.

Ограничения передачи инструмента. Ограничения возможности передачи другому лицу не учитываются при оценке его справедливой стоимости. МСФО (IFRS) 13 поясняет, что подобные ограничения уже учтены в остальных исходных данных, используемых при оценке. Это связано с тем, что в принципе для всех обязательств и долевых инструментов свойственно ограничение на их передачу (в частности, возможность передачи обязательства только с согласия кредитора), поэтому данное условие изначально учтено в их стоимости. В то время как ограничение на передачу активов является его важной дополнительной характеристикой, которая может отличаться у различных объектов и меняться во времени. Соответственно, у активов подобные ограничения принимаются во внимание.

Обязательства по предъявлении. Справедливая стоимость обязательств по предъявлении не может быть меньше, чем сумма к выплате, дисконтированная с даты, на которую производится оценка стоимости, до наиболее ранней возможной даты предъявления. Данный подход следует из прежних положений МСФО (IAS) 39 и МСФО (IFRS) 9, но настоящий стандарт выделяет его отдельным пунктом.

Пример

Компания получила от поставщика вексель номиналом 1 000 тыс. руб. сроком по предъявлении, но не ранее 1 января 2015 года. На 31 декабря 2013 года до наиболее ранней возможной даты предъявления остается 1 год. При рыночной ставке 13% справедливая стоимость векселя составит: Справедливая стоимость на 31 декабря 2013 = 1 000/(1,13)1 = 885 тыс. руб.

ПРОЧИЕ ОСОБЕННОСТИ ПРИМЕНЕНИЯ

Группа финансовых активов и обязательств. МСФО (IFRS) 13 разрешает упрощенный подход к определению справедливой стоимости для случая, когда компания управляет группой финансовых активов и финансовых обязательств на основе своей чистой подверженности рыночным рискам (процентному, валютному и прочим в соответствии с определением МСФО (IFRS) 7) или кредитному риску. В частности, это актуально для случаев хеджирования рисков. Например, компания заключает валютный контракт с покупателем и одновременно форвард-контракт на продажу валюты. В данной ситуации при выполнении определенных стандартом условий допускается оценивать справедливую стоимость для всей группы инструментов в целом на основе чистой позиции компании, представляющей собой разницу между всеми финансовыми активами и обязательствами, включенными в группу.

Первоначальное признание. Цена приобретения актива или обязательства может отличаться от справедливой стоимости в силу того, что последняя по определению является ценой продажи. Разницы могут возникать и в других случаях, например (список не является исчерпывающим):

сделка осуществляется между связанными сторонами. Однако если у компании есть доказательства того, что условия сделки были рыночными, цена сделки может использоваться для определения справедливой стоимости при признании;

сделка осуществляется по принуждению или продавец вынужден принять цену сделки. Например, продавец был вынужден продать актив в связи с законодательными требованиями;

единица учета, представленная ценой операции, отличается от единицы учета, принятой при оценке по справедливой стоимости. Например, при приобретении группы активов покупатель получил дополнительную скидку за объем покупки;

сделка осуществляется не на основном (наиболее выгодном) рынке.

МСФО (IFRS) 13 устанавливает, что в случае, когда первоначальное признание производится по справедливой стоимости, разница с ценой сделки признается в текущих прибылях или убытках, если только соответствующий стандарт не устанавливает иной подход. В частности, МСФО (IFRS) 9 «Финансовые инструменты» предусматривает отложенное признание данной разницы в прибылях или убытках для финансовых инструментов, справедливая стоимость которых при признании определялась не на основании котировки на активном рынке или оценки, использующей только наблюдаемые рыночные данные. Также различия будут в случае, если сделка производится с собственником компании, тогда и нерыночные условия могут быть квалифицированы как выплата дивидендов либо вклад собственника в капитал компании.

Основными подходами являются рыночный, доходный и затратный (прим. редакции: данные подходы будут детально рассмотрены в следующем номере журнала). Отметим особенности применения данных методов, которые устанавливаются в стандарте.

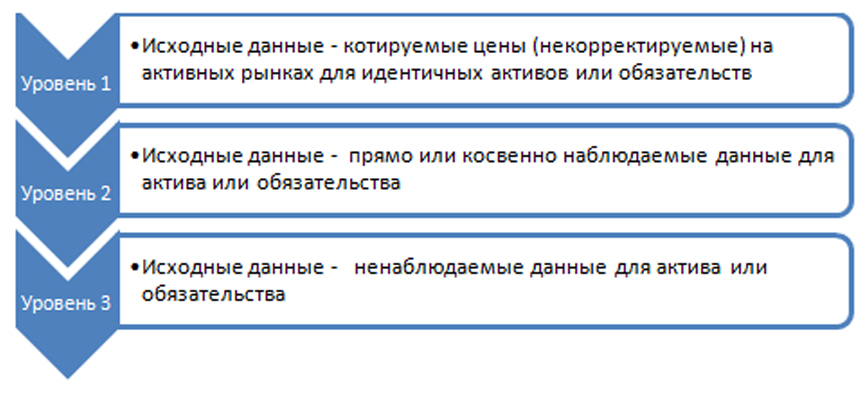

Калибровка. Она производится в случае, когда справедливая стоимость при признании была принята равной цене сделки, а для ее оценки в последующих периодах используются ненаблюдаемые исходные данные. Стандарт подчеркивает, что оценки при признании и в дальнейшем должны быть соотносимыми друг с другом. Для этого метод оценки калибруется (корректируется) таким образом, что при применении в момент признания он дает результат, равный цене сделки. Иерархия. В зависимости от исходных данных, оказывающих существенное влияние на результат оценки, полученная справедливая стоимость будет относиться к одному из трех уровней иерархии, установленных стандартом.

ОБРАТИТЕ ВНИМАНИЕ!

ИТОГОВУЮ КАТЕГОРИЮ ОЦЕНЕННОЙ СПРАВЕДЛИВОЙ СТОИМОСТИ ОПРЕДЕЛЯЮТ ИСХОДНЫЕ ДАННЫЕ НАИБОЛЕЕ НИЗКОГО УРОВНЯ

.

Здесь следует учитывать корректировки, сделанные к исходным данным, такие как корректировки аналогичного актива до состояния оцениваемого, либо, при оценке обязательства, корректировка аналогичного актива для исключения из его цены влияния выданной гарантии. Подобные корректировки как правило понижают итоговый уровень оценки в иерархии.